铁建重工首发上会 2019年存货21.27亿元

2019年研发投入4.68亿元

2017年、2018年、2019年和2020年1-6月,铁建重工的研发支出分别为4.07亿元、4.11亿元、4.68亿元和2.03亿元,占营业收入比例分别为6.12%、5.18%、6.43%和6.43%。

上述同期,国内可比公司的研发投入平均占比为3.62%、3.92%、4.39%和3.80%。

关联交易规模较大 控股股东位列前五大客户

2017年度、2018年度、2019年度和2020年1-6月,铁建重工向控股股东中国铁建及其控制的下属企业采购商品、接受服务金额分别为43,470.82万元、68,259.62万元、36,749.28万元和11,828.89万元,占报告期各期营业成本比重分别为9.85%、13.27%、7.55%和5.86%。

公司向中国铁建及其控制的下属企业出售商品、提供劳务收入金额分别为135,176.39万元、180,471.89万元、115,793.50万元和69,527.53万元,占报告期各期营业收入比重分别为20.32%、22.76%、15.90%和22.02%。

公司向中国铁建及其控制的下属企业提供资产租赁收入金额分别为2,760.04万元、19,567.57万元、16,108.27万元和17,746.03万元,占报告期各期营业收入比重分别为0.41%、2.47%、2.21%和5.62%。

铁建重工还分别向关联方铁建金租和洛阳重工销售商品、提供劳务。2017年度、2018年度、2019年度和2020年1-6月,公司向铁建金租出售商品、提供劳务收入金额分别为139,524.60万元、221,396.55万元、106,429.36万元和30,917.74万元,占报告期各期营业收入比重分别为20.98%、27.91%、14.62%和9.79%,交易金额较大且存在一定波动。

公司向洛阳重工出售商品、提供劳务收入金额分别为3,191.50万元、30,752.91万元、8,898.91万元和0元,占报告期各期营业收入比重分别为0.48%、3.88%、1.22%和0%。

2017年度、2018年度、2019年度和2020年1-6月,公司对前五大客户(受同一实际控制人控制的客户合并计算)的销售收入占当期营业收入的比例分别为73.09%、76.60%、60.12%和68.44%。

报告期内,中国铁建均在公司的前五大客户名单之中。

2017年至2020年上半年,铁建重工向中国铁建及其控制的企业销售收入占比分别为20.74%、25.22%、18.11%和27.64%,向国铁集团及其控制的企业销售收入占比分别为21.48%、16.03%、18.51%和15.02%,向铁建金租销售收入占比分别为20.98%、27.91%、14.62%和9.79%。

2019年掘进机装备业务收入下滑

2017年、2018年、2019年,铁建重工的掘进机装备业务营业收入分别为340,440.60万元、419,476.48万元、322,386.22万元和147,978.79万元,占营业收入比例分别为51.18%、52.89%、44.27%和46.86%。

轨道交通设备业务的营业收入分别为219,071.19万元、235,027.10万元、259,266.25万元和95,160.70万元,占比分别为32.94%、29.63%、35.61%和30.14%。

特种专业装备业务的营业收入分别为87,309.85万元、98,972.04万元、118,705.20万元和49,455.78万元,占比分别为13.13%、12.48%、16.30%和15.66%。

装备租赁业务的营业收入分别为6626.84万元、26,582.92万元、23,181.05万元和21,973.19万元,占比分别为1.00%、3.35%、3.18%和6.96%。

2019年货币资金23.67亿元

2017年度、2018年度、2019年度和2020年1-6月,铁建重工的资产总额分别为153.41亿元、160.42亿元、151.60亿元和156.16亿元,流动资产分别为111.56亿元、114.36亿元、96.90亿元和100.52亿元,占比72.72%、71.29%、63.92%和64.37%。

铁建重工的流动资产主要由货币资金、应收票据、应收账款和存货构成。

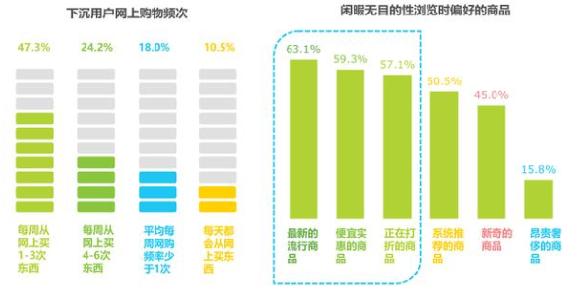

-

无相关信息