广信材料上市不到50天 频频砸钱高溢价收购问题标的

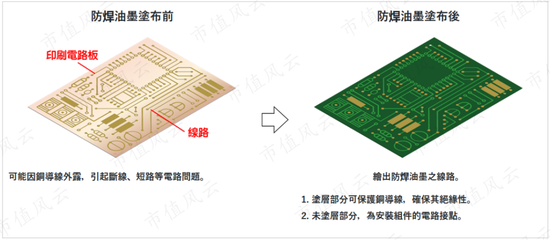

占据广信材料收入最大份额的油墨业务主要指PCB专用油墨,是PCB制造中必不可少、使用量最大的油墨。广信材料油墨产品涵盖阻焊油墨、线路油墨和标记油墨,产品型号较为齐全。

阻焊油墨在PCB成本中占比约为5%,行业有一定的进入壁垒。2019年全球阻焊油墨市场规模约为5.5亿美元,产量约为80千吨。

(阻/防焊油墨作用,来源:台湾太阳油墨公司官网)

与同行业竞争对手容大感光(34.550,0.96,2.86%)(300576.SZ)相比,广信材料侧重于PCB阻焊油墨,容大感光则更侧重在PCB线路油墨。

公开信息显示,日本太阳油墨集团是PCB油墨领域的龙头企业。太阳油墨及其参股子公司(如永盛泰)占中国普通阻焊油墨市场约70%的市场份额,广信材料和容大感光则分别以13%、10%的市场份额排在其后。

线路油墨上,容大感光市场占有率约为25%,广信材料仅为3%;标记油墨上,广信材料在我国的市场份额仅次于太阳油墨。

三、业绩随收购、剥离浮动,应收账款周转率较低

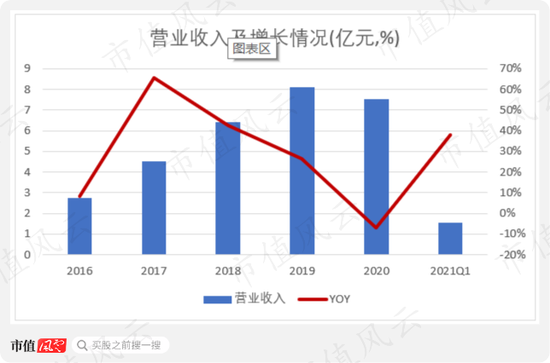

上市以来,广信材料的收入增幅随着公司的收购和剥离上下浮动。

2017年,因江苏宏泰、长兴广州并表,广信材料的营业收入当年实现了65.71%的增长。

此后,并购标的后继无力的业绩表现让广信材料的营收增幅一路下行,在2020年转为负增长。

2021年一季度,广信材料取得1.54亿元收入,较2020年一季度同比增长37.85%,但为排除疫情影响与2019年一季度收入2.14亿元相比,下滑趋势不减。

业绩增长带来的有真金白银,但更多的,是应收账款。

近三年,广信材料约四分之一的总资产均为应收账款(含应收票据)。

尽管应收账款期末余额较大是PCB油墨的行业特点之一,但在容大感光的对比之下,广信材料的应收账款回收效率明显偏低。

从下图可以看到,2016年起容大感光的应收账款周转天数基本都在150天(5个月)以上,但一直持续在缩短。

而广信材料的应收账款周转天数大多都大于200天(6.7个月),且2020年应收账款周转效率不增反减。

2020年一季度,广信材料需要比容大感光多花70天才能把应收账款收回。

2020年末,广信材料一年以上的应收账款占应收账款总额的30.71%,比2019年末一年以上的应收账款占应收账款总额的占比(27.14%)高出3.6个百分点。

四、主要业务毛利率、归母净利率均下滑

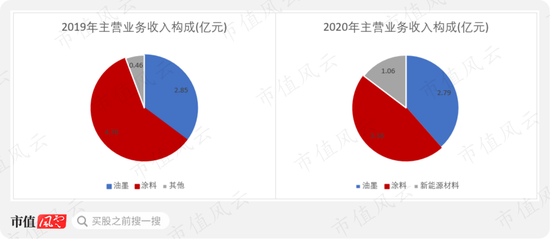

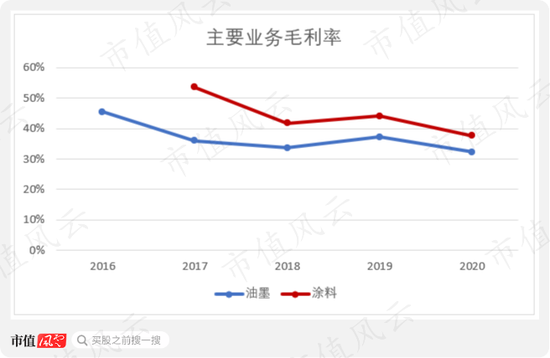

2016年~2020年,广信材料的两大主要业务——油墨和涂料业务毛利率均呈下降趋势。

五年过去,油墨业务毛利率从2016年的45.44%下降至2020年的32.29%,涂料业务毛利率从2017年的53.58%下滑至2020年的37.6%。

风云君认为造成这种情况的原因可能与以下两点有关:

1、全球PCB产业持续向亚洲尤其是我国转移,随着国内供给端供应量和产品成熟度的提高,公司油墨产品的平均售价总体呈下降趋势;

2、广信材料营业成本中,80%~90%基本都是原材料成本。因此,上游原材料的价格变动对广信材料的毛利率影响较大。

2019年,受上游原材料价格下跌影响,公司主要业务毛利率有所提高。

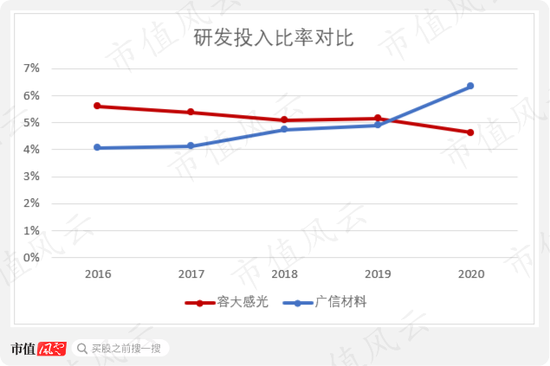

研发投入方面,广信材料2020年研发投入占营业收入比重更高。

上市以来,虽然广信材料2020年以前增收也增利,但归母净利率一直持续下滑。

-

无相关信息