炬申股份首发上会 净现比"蹦极"钱紧募资超总资产

证监会官网近日发布消息,将于2月25日审核广东炬申物流股份有限公司(以下简称“炬申股份”)的首发申请。炬申股份专注于有色金属物流领域,为客户提供多式联运、直运等货物运输服务,同时提供仓储装卸、期货交割与标准仓单制作、货权转移登记、仓储管理输出等物流链配套增值服务。

炬申股份拟于深交所中小板上市,保荐机构为民生证券股份有限公司,审计机构为天健会计师事务所(特殊普通合伙),发行人律师为北京市嘉源律师事务所,评估机构为广州市泰至资产评估事务所(特殊普通合伙)。

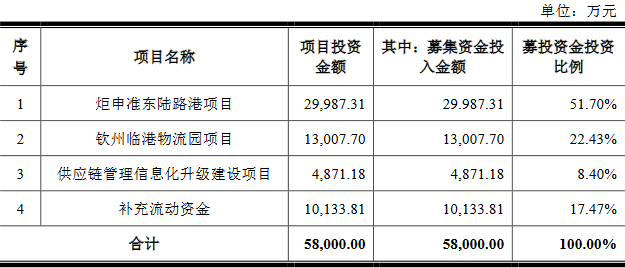

炬申股份本次拟公开发行股票数量不超过3224.20万股,不低于发行后公司总股本的25.00%,发行后总股本不超过1.29亿股。该公司拟募集资金5.80亿元,其中3.00亿元拟用于炬申准东陆路港项目,1.30亿元拟用于钦州临港物流园项目,4871.18万元拟用于供应链管理信息化升级建设项目,1.01亿元拟用于补充流动资金。

雷琦系炬申股份的控股股东、实际控制人,其合计持有炬申股份5153.58万股,所占比例为53.37%。雷琦的学历在近年出现过变动。2016年11月15日,炬申股份股票在股转系统挂牌并公开转让。在2016年至2018年的年度报告中,雷琦的学历均为高中,而2019年年度报告和招股说明书中,雷琦的学历变为大专。

2017年、2018年、2019年和2020年1-6月,炬申股份实现营业收入分别为2.25亿元、4.43亿元、7.97亿元和4.71亿元,实现净利润分别为1826.99万元、3918.12万元、7753.76万元和3730.98万元。

报告期内,炬申股份经营活动产生的现金流量净额分别为1934.70万元、1541.14万元、7427.74万元和1540.97万元,净现比分别为1.06、0.39、0.96和0.41;销售商品、提供劳务收到的现金分别为2.37亿元、4.77亿元、8.45亿元和4.70亿元。

报告期内,该公司主营业务综合毛利率分别为14.25%、14.83%、16.52%和14.27%,同行业可比公司毛利率平均值分别为23.27%、24.83%、24.70%和24.35%。

炬申股份在招股说明书中称,为提高毛利率指标的可比性,发行人按细分业务类型与同行业公众公司进行对比。

运输业务上,过去三年及一期,三羊马、天顺股份、厦门象屿、中储股份4家同行业可比公司毛利率平均值分别为8.93%、9.41%、8.55%和6.96%,炬申股份物流运输业务毛利率分别为11.51%、12.13%、11.67%和10.22%。

仓储综合业务上,过去三年及一期,粤储物流、宏川智慧2家同行业可比公司毛利率平均值分别为52.22%、55.28%、56.52%和58.51%,炬申股份仓储综合业务毛利率分别为33.75%、40.16%、63.83%和61.70%。

截至2017年12月31日、2018年12月31日、2019年12月31日及2020年6月30日,炬申股份资产总额分别为1.07亿元、2.27亿元、2.86亿元和3.35亿元;负债总额分别为1313.71万元、8899.65万元、1.24亿元和1.36亿元。

报告期内各期,炬申股份的货币资金余额分别为1955.65万元、702.17万元、2993.87万元及2807.38万元;短期借款余额分别为500.00万元、2800.00万元、9012.73万元及1.05亿元。

报告期内,炬申股份资产负债率(母公司)分别为10.12%、30.86%、47.61%和48.49%,流动比率分别为2.98、0.85、1.11和1.15,速动比率分别为2.83、0.44、0.72和0.86。

报告期各期末,炬申股份应收账款账面价值分别为1344.34万元、2063.32万元、4538.89万元和8620.95万元,呈快速上升趋势,占主营业务收入比重分别为5.97%、4.66%、5.70%和17.37%;坏账准备分别为86.26万元、129.23万元、260.20万元和413.05万元;应收账款账面余额分别为1430.60万元、2192.55万元、4799.09万元和8620.95万元。

炬申股份与客户约定的结算周期通常为1个月。报告期内,炬申股份期后1个月回款比例分别为86.51%、92.77%、88.45%及63.48%。2017年至2019年,炬申股份期后12个月内回款比例分别为97.65%、98.93%及99.08%。

2017年度、2018年度、2019年度、2020年1-6月,炬申股份前五大客户收入分别为1.55亿元、3.28亿元、5.41亿元和3.32亿元,占当期收入总额的比例分别为68.91%、74.20%、67.93%和70.39%。其中。炬申股份第一大客户天山铝业及其关联企业收入分别为7936.21万元、2.47亿元、3.53亿元和1.46亿元,占当期收入总额的比例分别为35.25%、55.73%、44.25%、31.03%。

2019年,同行业可比公司前五大客户占比平均值为31.96%,第一大客户占比为12.98%。

炬申股份的供应商也存在一定的集中性。报告期内,炬申股份对前五名供应商的采购金额分别为1.17亿元、3.09亿元、5.61亿元和3.14亿元,占总采购金额的比重分别为67.23%、80.62%、86.46%和85.49%。奎屯货运中心始终位列炬申股份第一大供应商,报告期内采购金额分别为8078.90万元、2.68亿元、4.08亿元和1.28亿元,占总采购额比重分别为46.34%、69.78%、62.89%和34.87%。

2019年,同行业可比公司前五大供应商采购金额占比平均值为40.40%,第一大供应商采购金额占比平均值为16.91%。

相关信息显示,2016年至2018年,炬申股份第一大客户天山铝业有8条行政处罚,处罚单位皆为石河子市环境保护局,处罚事由包括违法倾倒固体废物、擅自拆除水污染物处理设施、违法排放水污染物、违反大气污染防治管理制度案等。

此外,还有两家炬申股份的公路运输供应商广西天蓝蓝运输有限公司、南宁恒翔汽车运输有限公司数次因超限运输而被行政处罚。

炬申股份自身也屡屡被行政处罚。2017年至2019年,该公司累计被行政处罚25次。其中,在2017年度共计发生2项行政处罚,罚款金额共计为120元;在2018年度共计发生9项行政处罚,罚款金额共计为1.43万元;于2019年度共计发生14项行政处罚,罚款金额共计为1.27万元。

2017年至2019年,炬申股份进行了四次利润分配,累计分红金额7931.70万元,均已实施完毕。

对上述问题,中国经济网记者发送邮件至炬申股份董秘办,截至发稿未收到回复。

冲刺深市中小板

炬申股份前身为广东炬申物流有限公司,成立于2011年11月10日。2016年7月1日,有限公司整体变更为股份公司。

炬申股份自成立以来一直专注于有色金属物流领域,通过“紧贴铝产业链、横纵辐射有色金属领域其他品类”的战略部署,形成了与客户产业链深度融合、横向综合化发展、纵向深耕多式联运的业务格局,并通过建立运输专线优势及完善物流网络布局,推动有色金属产业链的资源流通和价值流通,已成为有色金属领域领先的综合型第三方物流企业。该公司为客户提供多式联运、直运等货物运输服务,同时提供仓储装卸、期货交割与标准仓单制作、货权转移登记、仓储管理输出等物流链配套增值服务。

2016年11月15日,炬申股份股票在股转系统挂牌并公开转让。

2020年6月,炬申股份在证监会网站披露招股说明书,拟于深交所中小板上市,保荐机构为民生证券股份有限公司,审计机构为天健会计师事务所(特殊普通合伙),发行人律师为北京市嘉源律师事务所,评估机构为广州市泰至资产评估事务所(特殊普通合伙)。

炬申股份本次拟公开发行股票数量不超过3224.20万股,不低于发行后公司总股本的25.00%,发行后总股本不超过1.29亿股。该公司拟募集资金5.80亿元,其中3.00亿元拟用于炬申准东陆路港项目,1.30亿元拟用于钦州临港物流园项目,4871.18万元拟用于供应链管理信息化升级建设项目,1.01亿元拟用于补充流动资金。

本次发行前,雷琦直接持有炬申股份的股份数量为5114.58万股,间接持有公司股份数量为39.00万股,合计5153.58万股,所占比例为53.37%,系炬申股份的控股股东、实际控制人。

雷琦,男,1977年8月出生,中国国籍,无境外永久居留权,大专学历。1995年11月至1999年11月,于中国人民解放军兰州军区华山基地服役,历任战士、班长;1999年11月至2006年8月,于广东佛山从事物流运输业(个体运输);2006年9月至2016年1月,于佛山市南海区炬申运输服务部任负责人;2009年5月至2016年1月,于佛山市南海海纳物流有限公司任监事;2011年11月至2016年6月,于炬申有限任执行董事兼经理;2011年12月至今,于炬申仓储历任监事、执行董事兼经理;2016年7月至今,担任炬申股份董事长兼总经理。

值得一提的是,雷琦的学历在近年出现过变动。在2016年至2018年的年度报告中,雷琦的学历均为高中,而2019年年度报告和招股说明书中,雷琦已变为大专。

实控人“个体户”起家

据中国经营报,2011年11月,炬申股份的前身炬申有限由雷琦及其父雷高潮共同出资设立。该公司设立时注册资本为1000万元,实收资本为200万元,其中,雷琦以货币出资120万元,雷高潮以货币出资80万元。

据招股书披露,炬申股份的实控人雷琦从个体运输起家。1999年11月,22岁的雷琦开始在广东佛山从事物流运输业。2006年9月至2016年1月,雷琦在佛山市南海区炬申运输服务部任负责人。与此时期重合的是,炬申有限于2011年11月成立后,雷琦在该公司担任执行董事兼经理。

经过数次增资,炬申股份于2016年7月整体变更,设立为股份有限公司。雷琦之父雷高潮,目前持有炬申股份33.59%的股份,未有任职。

从主营业务来看,炬申股份紧贴铝产业链,深耕铝产业链中的电解铝行业,其目前的业务区域主要集中于新疆、西南部地区和华南部地区。

在全国氧化铝消耗量及电解铝产量第二的新疆区域,炬申股份开展多式联运业务,而在电解铝的集散地及消费地华南区域和华东区域,炬申股份布局了仓储物流中心。

与此同时,该公司的直运业务也在逐步发展。其中,代理运输业务以西南部地区为中心,该地区是铝产业链的重点发展区域,已成为炬申股份的重点战略布局区域。而炬申股份的自营运输业务则以华南区域为中心,采用自有车队运输的方式进行承运。

此外,炬申仓储亦是上海期货交易所交割仓库容较大的铝期货交割仓和铜期货交割仓。

连续两年及一期净现比低于1

2017年、2018年、2019年和2020年1-6月,炬申股份实现营业收入分别为2.25亿元、4.43亿元、7.97亿元和4.71亿元,实现净利润分别为1826.99万元、3918.12万元、7753.76万元和3730.98万元。

报告期内,炬申股份经营活动产生的现金流量净额分别为1934.70万元、1541.14万元、7427.74万元和1540.97万元,净现比分别为1.06、0.39、0.96和0.41。

报告期内,炬申股份销售商品、提供劳务收到的现金分别为2.37亿元、4.77亿元、8.45亿元和4.70亿元。

2020年上半年毛利率14.27%

炬申股份毛利额均来自主营业务毛利。报告期内,该公司主营业务综合毛利率分别为14.25%、14.83%、16.52%和14.27%。

从主营业务收入构成情况来看,运输业务和仓储综合业务为炬申股份的两大主营业务,其中运输业务又分为多式联运及衍生业务、代理运输和自营运输。

报告期内,炬申股份运输业务-多式联运及衍生业务实现营业收入分别为1.66亿元、3.48亿元、6.29亿元和3.54亿元,占比分别为73.78%、78.57%、78.99%和75.19%;运输业务-代理运输实现营业收入分别为1820.56万元、3346.13万元、7771.37万元和7208.56万元,占比分别为8.09%、7.56%、9.75%和15.29%;运输业务-自营运输实现营业收入分别为1304.95万元、1870.16万元、1550.24万元和779.29万元,占比分别为5.80%、4.23%、1.95%和1.65%;仓储综合业务实现营业收入分别为2778.17万元、4268.22万元、7420.32万元和3706.93万元,占比分别为12.34%、9.64%、9.31%和7.86%。

其中,炬申股份运输业务-多式联运及衍生业务毛利率分别为10.80%、11.55%、11.91%和10.61%,毛利额占比分别为55.92%、61.19%、56.94%和55.73%;运输业务-代理运输毛利率分别为8.24%、9.18%、6.71%和7.03%,毛利额占比分别为4.67%、4.68%、3.96%和7.65%;运输业务-自营运输毛利率分别为25.05%、28.14%、26.54%和22.57%,毛利额占比分别为10.19%、8.02%、3.12%和2.61%;仓储综合业务毛利率分别为33.75%、40.16%、63.83%和61.70%,毛利额占比分别为29.22%、26.12%、35.98%和34.00%。

也就是说,运输业务虽然为炬申股份“贡献”的毛利润更多,但其毛利率却远低于仓储综合业务,并且直接拉低了企业的综合毛利率。

在招股书中,炬申股份对此解释称,公司多式联运及衍生业务的成本主要以外购的运输成本为主,其中,铁路运力、海路运力的价格均为市场公开信息,较为透明。此外,炬申股份对多式联运及衍生业务的定价以签订业务期间市场上的运力费用作为参考依据,考虑发运规模及里程,再与客户商定价格。因此,该业务的报价会随着运力价格的波动而波动,导致报告期内公司毛利率变动较小。

炬申股份在招股说明书中称,为提高毛利率指标的可比性,发行人按细分业务类型与同行业公众公司进行对比。

运输业务上,过去三年及一期,三羊马、天顺股份、厦门象屿、中储股份4家同行业可比公司毛利率平均值分别为8.93%、9.41%、8.55%和6.96%,炬申股份物流运输业务毛利率分别为11.51%、12.13%、11.67%和10.22%。

仓储综合业务上,过去三年及一期,粤储物流、宏川智慧2家同行业可比公司毛利率平均值分别为52.22%、55.28%、56.52%和58.51%,炬申股份仓储综合业务毛利率分别为33.75%、40.16%、63.83%和61.70%。

整体来看,同行业可比公司毛利率平均值分别为23.27%、24.83%、24.70%和24.35%。

连续两年及一期货币资金余额不及短期借款

截至2017年12月31日、2018年12月31日、2019年12月31日及2020年6月30日,炬申股份资产总额分别为1.07亿元、2.27亿元、2.86亿元和3.35亿元。其中,该公司流动资产分别为3917.19万元、6746.41万元、1.27亿元和1.55亿元,占比分别为36.44%、29.66%、44.52%和46.29%;非流动资产分别为6831.23万元、1.60亿元、1.59亿元和1.80亿元,占比分别为63.56%、70.34%、55.48%和53.71%。

报告期内各期,炬申股份的货币资金余额分别为1955.65万元、702.17万元、2993.87万元及2807.38万元,占流动资产的比例分别为49.92%、10.41%、23.49%和18.08%。

截至2017年12月31日、2018年12月31日、2019年12月31日及2020年6月30日,炬申股份负债总额分别为1313.71万元、8899.65万元、1.24亿元和1.36亿元。其中,该公司流动负债分别为1313.71万元、7915.65万元、1.15亿元和1.35亿元,占比分别为100.00%、88.94%、92.77%和99.48%;非流动负债分别为0元、984.00万元、897.14万元和70.84万元,占比分别为0%、11.06%、7.23%和0.52%。

炬申股份短期借款主要为保证借款、质押及保证借款和抵押及保证借款,报告期内短期借款余额分别为500.00万元、2800.00万元、9012.73万元及1.05亿元,增长较快。

炬申股份称,短期借款增长较快主要因为2017年至2019年,公司营业收入复合增长率为88.11%,并且报告期内公司经营规模的快速扩张导致运力、物流设备的采购需求快速增加。为更高效地满足日常运营资金需求,公司在报告期内向广东南海农村商业银行股份有限公司丹灶支行、中国银行佛山南海丹灶支行、广发银行股份有限公司佛山分行等银行借入短期借款。

报告期内,炬申股份长期借款余额分别为0.00万元、984.00万元、841.55万元和0.00万元,占负债总额比重分别为0.00%、11.06%、6.78%及0.00%,主要系该公司于2018年向中国银行佛山南海丹灶支行借入的1200万元长期借款。

报告期内,炬申股份资产负债率(母公司)分别为10.12%、30.86%、47.61%和48.49%,流动比率分别为2.98、0.85、1.11和1.15,速动比率分别为2.83、0.44、0.72和0.86。

-

无相关信息