汉维科技冲刺深市创业板 增收不增利成本转嫁能力弱

随着北交所首批公司的尘埃落定,有不少新三板公司加快了转板步伐,但相较于积极在北交所上市的公司,曾在新三板基础层挂牌的东莞市汉维科技股份有限公司(简称“汉维科技”“公司”)却选择冲刺深市创业板,并于10月26日更新了招股书。

招股书披露,汉维科技创建于2008年,是一家生产高分子材料环保助剂的企业,曾于2016年4月21日在新三板公开挂牌。从经营角度看,其销售的产品主要包括脂肪酸盐助剂和复合助剂系列产品,主要应用于高分子材料之塑料、涂料、橡胶、石化行业,同时可应用于造纸、食品、医药及化妆品等行业。

《红周刊》记者发现,汉维科技在经营中产品成本直接受大宗商品棕榈油价格波动影响,当棕榈油价格上涨时,其不仅净利润会有明显下滑,且主营产品的毛利率也开始走低。或因产品竞争力的不足,在激烈的市场竞争下,公司的大客户也出现了流失现象,而营收方面数据在财务核算上的不合理情况,更让人对公司的持续成长能力有所担忧。

成本压力转嫁偏弱

据招股书披露,2018年至2020年,汉维科技营业收入分别实现39212.64万元、43870.63万元和47496.74万元,同比增速分别达到23.14%、11.88%和8.27%;归属于母公司所有者净利润分别为3686.95万元、5166.12万元和4313.12万元,同比增速为59.58%、40.12%和-16.51%。从数据表现来看,其营收和净利润的同比增速出现了持续下滑情况,特别是2020年的净利润还出现了负增长。对于经营业绩的下滑,公司表示主要是受全球流动性宽松和大宗商品原材料价格上涨等因素的影响所致。然而事实真的如此吗?

经营上,汉维科技采用“以销定产,以产定采”模式。报告期内,汉维科技生产所需的主要原材料为硬脂酸,公司对其采购占总采购金额的六至七成左右。报告期内(2018年至2020年,下同),公司采购硬脂酸的平均价格分别为5354.61元/吨、4750.88元/吨和6027.23元/吨,其中2019年和2020年的涨幅分别为-11.27%和26.87%。由于硬脂酸是以棕榈油、棕榈仁油等油脂为原料经水解后制得,因此公司对硬脂酸采购价格的高低主要与大宗商品棕榈油的价格走势密切相关。Wind数据显示,2018年~2020年,DCE棕榈油分别同比下跌了14.3%、上涨了41.82%和9.23%;各期年内均价分别约为4867.22元/吨、4787.39元/吨、5925.93元/吨。

在对硬脂酸的采购上,招股书披露,公司主要依赖于丰益国际,而丰益国际在国际棕榈油市场占有 1/3 市场份额,为全球最大的棕榈油供应商。2018年至2020年,公司向丰益国际采购的硬脂酸占硬脂酸采购总额的57.88%、60.75%和56.55%。此外,报告期内,公司原材料向前五大供应商的采购占比分别为72.98%、79.33%和80.05%,特别是向丰益国际所控制的公司丰益油脂科技有限公司采购的金额占比更是达到采购总额的34.34%、34.86%和35.54%。从数据来看,公司在采购上对丰益国际依赖之重可想而知,而也是过度依赖并集中采购的模式,导致公司每当上游原材料价格提升时,公司也只能通过提高售价将成本上涨带来的压力去转嫁给下游。

可问题在于,汉维科技对于自己的产品向下游销售时议价能力却正在减弱。招股书披露,公司采购的硬脂酸主要应用于脂肪酸盐助剂产品并以内销为主,该产品在主营业务收入中的比重在95.68%~88.22%。报告期内,公司脂肪酸盐助剂产品平均售价8850.80元/吨、8218.22元/吨、8525.19元/吨,其中,2019年和2020年售价变动率分别为-7.15%和3.74%。若通过对比公司主要原材料价格变动情况,可发现在2019年原材料采购成本下降时,公司并没有令产品售价出现大幅下滑,而到了2020年,在原材料成本大幅上涨时,汉维科技产品价格上涨有限,根本不足以将成本端的压力完全转嫁至销售端,也正是这个原因,公司当年的净利润也下滑了16.51%。

进入2021年后,同样也因自己产品的转嫁能力不足,在大宗商品棕榈油的价格持续走高下,公司在上半年营收增长23.3%的同时,净利润却同比下滑了14.4%。

增收不增利情况有进一步恶化可能

招股书披露,在2018年至2020年时,汉维科技主营业务毛利率变化与同行业可比公司的毛利率变化是同步的,三年中,汉维科技主营业务毛利率分别为21.84%、25.01%和20.97%,而可比公司毛利率均值分别为29.77%、30.58%和27.74%,两者表现基本一致。但到了2021年1~6月时,汉维科技毛利率变动情况与行业均值变化出现了明显反差。在可比公司毛利率均值由27.74%上涨至30.23%的同时,汉维科技的毛利率却由20.97%下降至18.01%。

据招股书披露,在主要产品类型上,汉维科技与可比公司华明泰基本一致的,而与呈和科技和利安隆差异较大。因此从逻辑上讲,华明泰的毛利率的变化应与汉维科技同步,可事实上,在2018年至2020年期间,两者毛利率表现也确实同步,而且汉维科技的毛利率还要明显高于华明泰,但到了2021年1~6月时,在华明泰的毛利率上升同时,汉维科技主营业务的毛利却出现了下降。

招股书披露,公司与华明泰在硬脂酸盐产品领域直接进行竞争,两者的主要客户和主要供应商存在较大程度的重叠,而华明泰硬脂酸盐产能来看,是要明显高于汉维科技的,且位居国内硬脂酸盐生产企业的第一梯队,而产品的销售价格上,华明泰的产品价格还要低于汉维科技,如此情况下,汉维科技的竞争压力显然是不低的,而这或也是导致其市场占有率自2019年后呈现出持续下降趋势的重要原因之一。报告期内,公司硬脂酸盐产量占国内硬脂酸盐产量的比例分别为9.55%、10.38%、9.93%和 7.50%。

市场占有率的下降,一方面产品价格上处于弱势,另一方面也可能与产品竞争力不足有关。招股书披露,公司研发费用投入上在近两年不仅低于直接竞争对手华明泰,甚至还低于同行业均值。报告期内,公司研发费用率分别为3.20%、3.79%、3.56%和3.50%,而华明泰研发费用率分别为3.43%、3.67%、3.88%、3.67%,行业均值则为4.05%、3.91%、3.95%和3.96%。从数据表现来看,公司近几年在研发投入上是持续下滑的,而行业均值却是波动且维持一定位置基本保持均衡变化的。

值得一提的是,虽然公司2021年对部分客户的销售价格是在2020年销售时进行了锁定价保护,但在锁定期过后,公司如果要想避免客户的流失和保持一定的市场占有率,则必然要对自己产品售价进行下调以获得客户的认可,这种措施一旦实施显然也会进一步拉低公司的毛利率水平。其实,对于产品售价的调整,公司在2021年上半年时已经有所体现了,部分长线锁定价格的订单的减少或反映了公司的态度。

降价在维持客户关系上虽然很有效,但在成本端的价格无法把控下,如果公司一味地通过降价来维持自己的市场占有率,则目前的增收不增利情况很可能会进一步恶化。

营收数据或有虚增的嫌疑

除了上述问题外,《红周刊》记者对汉维科技披露的财务数据也进行了核算,发现该公司的销售收入数据或存在虚增的可能性。

招股书披露,汉维科技2020年实现的营业收入47496.74万元,公司以销售货物或提供应税劳务为主,增值税按13%进行估算,公司当期的含税营业收入约为53671.32万元。理论上,该部分含税营业收入将体现为同等规模的现金流入及经营性债权的增减。

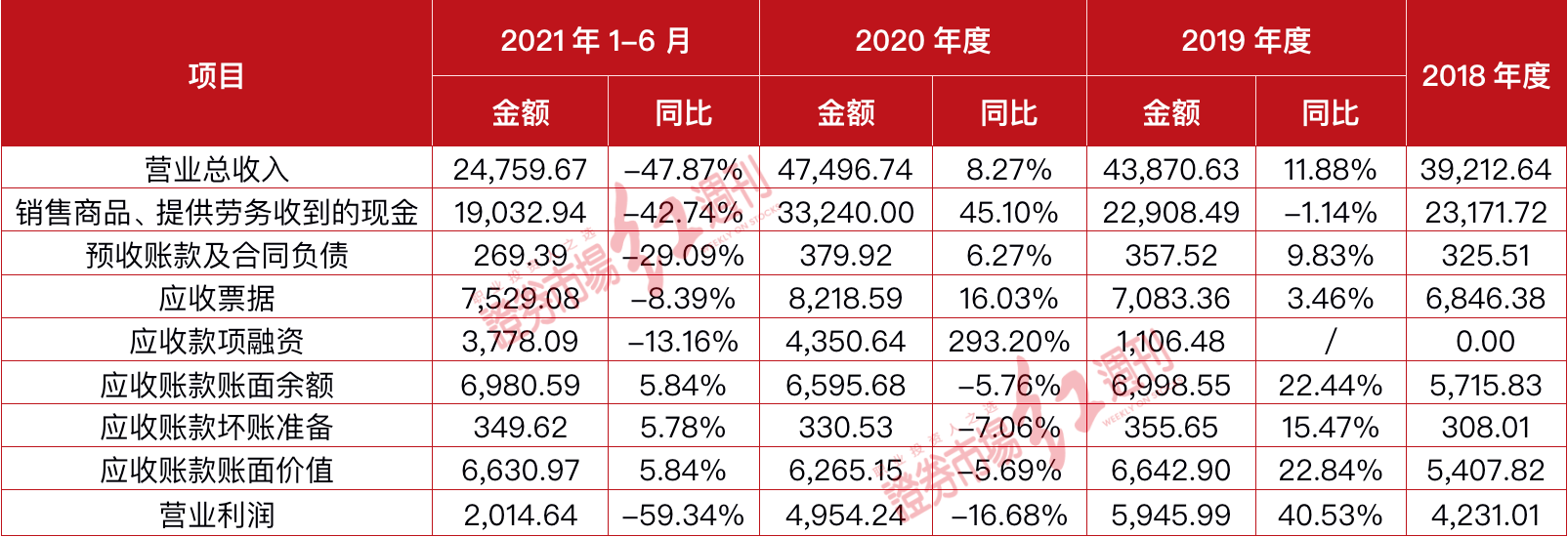

附表与收入相关的数据(单位:万元)

来源:公司招股书

2020年,汉维科技销售商品、提供劳务收到的现金为33240.00万元,而预收账款及合同负债较上期仅增加了22.40万元,剔除该部分影响后,则当期与营收相关的现金流入金额约为33217.60万元。将这一数据与当期的含税营收勾稽,不难发现,该金额比同期含税主营业务收入少了20453.72万元,理论上这会导致当年经营性债权有相应规模的增加。

汉维科技经营性债权主要体现为应收票据、应收款项融资和应收帐款。2020年末,公司经营性债权的账面余额为19164.91万元,较上一年仅增加了3976.52万元,这与理论增加值存在16477.20万元的偏差,而该偏差占营收总额已达34.69%。

2019年情况与2020年类似。2019年公司实现的营业收入为43870.63万元。考虑到2019年3月财政部、税务总局、海关总署联合发布《关于深化增值税改革有关政策的公告》,故2019年营业收入第一季度按16%税率,后三季度按13%进行估算,得出当期的含税收入为49902.84万元。

同期,公司“销售商品、提供劳务收到的现金”为22908.49万元,预收账款及合同负债的增加额为32.01万元,剔除这方面影响,则与当期营收相关的现金流入了22876.48万元。与同期含税营收勾稽,两者之间相差了27026.36万元。理论上,该差额应体现为当期的债权的新增。可事实上,2019年应收款项较2018年仅增加了2626.18万元,与理论应增加额存在24400.18万元的偏差,占当期收入比重过半。

汉维科技连续两年都存在数亿元差额,即便是考虑到其中的合理性误差,过高的偏差数据依然让人担忧该公司的营收数据是否真实?

(文中提及个股仅为举例分析,不做买卖建议。)

-

无相关信息

- 汉维科技冲刺深市创业板 增收不增利成本转

- 2022中级安工考生注意!快来get备考秘籍和

- 变了,变了,初中级经济师成绩查询方式变了

- 考生注意!中级注册安全工程师的成绩即将出

- 甘肃礼县:“支部+合作社+农户” 蔬菜种植

- “人间烟火”引品牌跨界菜市场 无印良品、

- 数字人民币背后“隐匿”的风险 更确切地追

- 日本首相岸田文雄:政府将为企业提高工资打

- 据NHK,东京电力公司位于日本的福岛核电站

- 全国药品集中采购(胰岛素专项)拟中选结果

- 澳大利亚S&P/ASX 200指数收盘下跌1.7%至72

- 特斯拉美国家用充电器价格上调10%

- 巴基斯坦政府将在未来几天采取措施加强卢比

- 香港恒生科技指数扩大跌幅至3.1%

- 马来西亚卫生部:马来西亚正在密切关注新型

- 新债招标:中国财政部三个月期贴现国债边际

- 印度NIFTY指数盘前交易跌1.1%

- 中广核风电公司增资引战超300亿元,国内新

- 印尼主要股指跌1%

- 美国2年期国债收益率下跌6个基点,为2020年

- 印度卫生部:印度单日新冠肺炎死亡人数增加

- IDC:中国金融云市场群雄逐鹿,上半年规模

- 国内自动驾驶迈入商业化试点新阶段,百度获

- 新东方:早已布局海外中文培训,主要面向海

- 特斯拉拟投资12亿元扩大上海工厂产能

- 合肥市肥西县花岗镇:一桶垃圾的发电之旅

- 2021年我国有近9200万独居人群 女性占据42.1%

- “唯美”正在被消解异化 《斛珠夫人》尴尬

- 依靠人民智慧和力量 全过程人民民主“首提

- 《跟着唐诗去旅行》诗歌之外的人生更丰富更